(一)网络主播涉税问题

网络主播的收入主要可能存在三种:(1)工资、薪金所得;(2)劳务报酬所得;(3)经营所得,以下主要探讨后面两种。

网络主播的税收问题,主要涉及网络主播的交易身份、所得的性质、扣缴义务人。

1. 交易身份

交易身份决定了纳税主体,从形式上,如果主播以个人名义签订合同,收入直接归自己所有,主播个人就是纳税人,如果主播间接通过工作室的名义签订合同,则是对工作室所在的个人独资企业的投资人或合伙企业的合伙人征收个人所得税。

2. 所得的性质

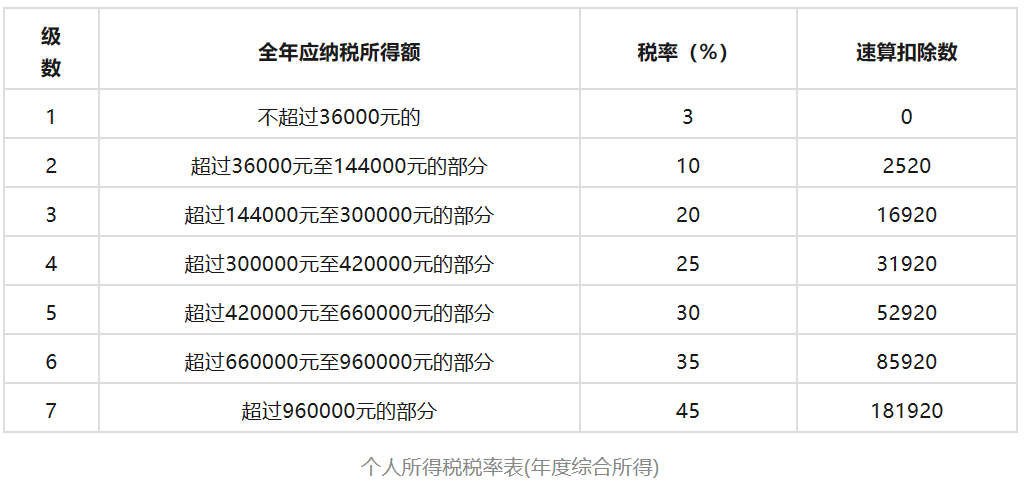

所得性质不同,会直接关系到税率的不同。劳务所得归入综合所得,按照3%~45%超额累进税率按年计算缴纳个税,经营所得按照5%~35%超额累进税率计算缴纳个税。

(1)以个人名义签订合同

以个人名义签订合同的情形中,网络主播涉及的影视、演出、表演、广告、经纪服务等项目,属于个人所得税法实施条例中列明的劳务报酬的项目,个人从事以上项目,应当按照劳务报酬征收个人所得税。如果网络主播是在销售货物,不属于个人所得税法中列明的劳务报酬项目,根据业务实质,应认为是经营所得。

(2)以工作室名义签订合同

如果是通过工作室名义签订的合同,即通过个人独资企业或合伙企业签订合同,其所得属于经营所得,应当按照经营所得税缴纳个税。但实践中,多数关于网络主播的涉税处罚均发生在这一环节。可见税务机关并不完全依照“名义”来作为征税的依据,更多时候会穿透个人实质认定,特别是在处罚时均会提到主播“将工资薪金或劳务报酬转化为经营所得”。

从目前诸多的处罚的案例看,税务机关似乎普遍认为主播的收入只能是工资薪金或劳务报酬。但笔者认为,尽管有些“野生主播”是以个人劳务来获取报酬的,但大量主播并非单打独斗,而是通过团队运营,在运营过程中各个人都分担不同的角色,可能存在文案、策划、美妆、选品等多种分工,投入了大量人力、财力,而且实际上法律也并不禁止网络主播通过设立商事主体从事经济活动,如果基于该商事主体取得的收入确实不宜认定为工资薪金或劳务报酬。

实际上要准确区分经营所得与劳务报酬所得,需要进一步综合各种因素进行判断,除了行为主体、合同签订主体外,也要看是否存在团队协作或雇佣,是否需要承担经营风险、自负盈亏,是否存在合理的成本费用,以及结合发票开具主体等因素进行判断。

3. 扣缴义务人

扣缴义务人是指依照法律、行政法规负有代扣代缴、代收代缴税款义务的单位和个人。就个人所得税,应当扣缴的所得包括工资、薪金所得、劳务报酬所得等8类,不包括经营所得。如果是劳务所得,支付方有扣缴义务;而具体谁是扣缴义务人,根据业务合作方式的不同,有所不同。

(1)平台公司作为扣缴义务人

MCN机构如果只是作为中介人,帮助平台或商家介绍主播,而最终由主播自行与商家或平台签订合同,MCN机构从中收取“中介费”,则MCN机构只是一个中间人的身份。这种情况下,劳务所得一般由平台公司直接转给网络主播,MCN机构不存在扣缴义务,平台公司负有扣缴义务。

(2)MCN机构作为扣缴义务人

如果MCN机构不是中间商,而是直接与平台或商家签订合同,成立服务法律关系,MCN机构背后再找主播来提供有关服务,则MCN机构是作为服务方的角色直接进入到了交易中。对网络主播的劳务所得,MCN机构负有扣缴义务,平台公司则没有扣缴义务。

从形式上来看,主播作为个独企业的投资者或合伙企业的合伙人,支付方向二者支付所得时,由于属于主播的经营所得,故支付方没有扣缴义务,纳税人应自行申报。但越来越多的处罚案例表明,主播通过这种“壳公司”的方式规避税收,存在争议和风险。

(二)网络主播的避税风险

基于纳税人主体的不同、所得性质的不同、以及扣缴义务人的有无等导致的税收上的差异,网络主播有了“避税”的空间,然而“避税”与“逃税”一字之差,一不小心,所谓“避税”行为也可能成为“逃税”行为。网络主播通常会使用以下几种方式来“避税”,或涉及违法。

1. 设立多个市场主体

以薇娅被处罚的案例为例,薇娅正是通过设立了上海蔚贺企业管理咨询中心、上海独苏企业管理咨询合伙企业等多家个人独资企业、合伙企业,虚构业务将其从事直播带货取得的佣金、坑位费等劳务报酬所得转换为了个人独资企业、合伙企业的经营所得,以偷逃个人所得税。正如我们前面所讲的,劳务所得最高税率达到了45%,而经营所得最高税率在35%,有着10%的差距。

2. 税收洼地

而与前者配套的组合拳,是在税收洼地设立个人独资企业。税收洼地是指在特定的行政区域,区域政府为鼓励和吸引外来投资者到当地投资,通过制定一系列的税收优惠政策、地方留存返还政策、简化税收征管办法等,来吸引企业企业入驻,从而扩充本地税收来源,促进本地区经济发展的一揽子政策。

常见的三类税收洼地优惠政策包括:(1)增值税留存,(2)企业所得税退返还;(3)个人独资企业可享受核定征收。网络主播往往会利用这些税收洼地的优惠政策,来大幅度降低自身的税务负担,以达到节税、避税的目的。

3. 核定征收

核定征收是真正导致税负差距的“源头”, 核定征收原本是作为一种惩罚性措施实施的,主要区别于查账征收,一般是针对那些会计账簿不全或其他原因难以确定应纳税额的纳税人所实施的特别征收方式,后来也成为鼓励投资、吸引税源的手段,核定征收一般适用中小企业。因按生产经营所得计税在某些地方可以享受极低税率的“核定征收”,有的甚至只有3.5%,因此很多主播就通过在税收洼地设立个人独资企业,将取得个人工资薪金和劳务报酬所得转变为个人独资企业从而享受核定征收的超低税率。

本身税收洼地是一种合法的税收优惠,但很多人通过税收洼地注册空壳公司,实际在税收洼地并无实际业务人员从事相关业务,这种情形一旦被发现也会认定是转移收入,将面临处罚。税收洼地在被网络主播大量运用于降低税收的同时,也吸引了税务机关的高度注意,税务机关也在相关文件中提到要加强对利用“税收洼地”逃避税行为的防控和监督力度。

4. 其他非法手段

一些网络主播也会通过签订“阴阳合同”、虚假合同来隐藏真实收入。所谓“阴阳合同”,是指合同当事人就同一事项订立两份以上的内容不相同的合同,一份对内,一份对外。其中对外的一份并不是双方真实意思表示,也不会被实际地履行,它通常会被用于给有关行政机关进行备案或审查,当事人签订该合同的目的就是为了规避监管、降低税收等等,一般称之为“阳合同”;而对内的一份则是双方真实意思的表示,也是双方履行的合同,一般称为“阴合同”。

(三)税务机关税收监管

鉴于近些年网络主播税收问题凸显,且个别头部主播偷逃税问题造成了恶劣的不良示范影响,因此直播领域存在的税务问题已被政府机关重点关注,特别是在征收方式上,强调针对网络主播带货涉及个税情况采用核定征收个税,而针对网络主播成立的个人工作室和企业要采用查账征收方式申报纳税。

2020年8月19日,厦门市税务局官网披露了一封对政协委员《新经济网络视听产业税务创新的提案》的办理情况答复函,税务局明确表示:直播带货所涉个税按核定征收。

2021年3月,中共中央办公厅、国务院办公厅印发了《关于进一步深化税收征管改革的意见》,其中明确要对逃避税问题多发的行业、地区和人群,根据税收风险适当提高“双随机、一公开”抽查比例。对隐瞒收入、虚列成本、转移利润以及利用“税收洼地”、“阴阳合同”和关联交易等逃避税行为,加强预防性制度建设,加大依法防控和监督检查力度。

2021年9月,国家税务总局办公厅发出《加强文娱领域从业人员税收管理通知》,明确要进一步加强文娱领域从业人员日常税收管理,对明星艺人、网络主播成立的个人工作室和企业,要辅导其依法依规建账建制,并采用查账征收方式申报纳税。《通知》提出要定期开展对明星艺人、网络主播的“双随机、一公开”税收检查,以事实为依据、以法律为准绳,依法依规加大对文娱领域偷逃税典型案件查处震慑和曝光力度。

为加强直播行业的税收监管,2022年3月25日国家税务总局、国家互联网信息办公室、国家市场监督管理总局联合印发了《关于进一步规范网络直播营利行为促进行业健康发展的意见》(税总所得发〔2022〕25号),直指网络直播中存在的各种税务漏洞,进一步明确了网络直播的纳税责任主体和各主体的纳税规范,对防止整个行业出现大规模的偷税行为,税务部门常态化监管,堵塞税收征管漏洞具有极大的促进作用。

结语

我们也注意到厦门市税务局稽查发现网络主播偷逃税款是依托大数据分析、精准分析发现,因此尽管避税方式花样再多,在大数据面前尽显无遗,实际上均逃不过税务稽查的法眼。主播们面对“避税筹划”,要有战战兢兢、如临深渊、如履薄冰的谨慎态度,且不能仅停留于形式上的合法,否则一旦被认定存在偷逃税行为,将面临法律的严厉制裁。

重点领域

虚开增值税专用发票罪刑事辩护 骗取出口退税罪刑事辩护 走私逃税犯罪刑事辩护 税务渎职犯罪刑事辩护 隐匿销毁会计账簿犯罪刑事辩护特色服务

虚开普通发票罪刑事辩护 增值税进项留底骗税刑事辩护 虚开增值税专用发票刑事辩护 出口退税骗税犯罪刑事辩护 农产品收购发票虚开犯罪辩护代理范围

税案委托 法律援助 法学专家论证 专家证人出庭 司法鉴定评估关于我们

联系我们 关于我们 税法专家 智律网 屋连网QQ/微信号

1056606199