有人可能在想既然是“稿酬”,那么个税有什么问题?不就按照个税税目“稿酬所得”缴纳个税吗?注意笔者在“稿酬”上加了双引号,也就是本文先通过日常俗语的稿酬谈起,并就此引发的税务问题进行探析。

日常理解的稿酬,大家可能认为是写了个稿子,然后因为这个稿子获得了一笔收入,进而并就此收入缴纳相关税费。那么问题来了,王二给某公众号写了一篇稿子获得了一笔收益,此笔收益该按照什么税目缴纳个税呢?

有人说:“这个肯定按照稿酬所得缴纳个税嘛,无需多说”。也有人说:根据个人所得税法及实施条例,稿酬所得是指“稿酬所得,是指个人因其作品以图书、报刊等形式出版、发表而取得的所得。因此在微信公众平台发表文章取得的所得,不能按照稿酬所得缴纳个税”。还有人说:“我们税法要严格抠字眼,个税法规定“图书、报刊等形式”,只有这两种形式,当然你可以理解现在新媒体出现,新经济现象,以前的条文制定滞后没有考虑新媒体问题,但是个税法也是18年新修订的,人家税法条文也没改。还有你可能说在图书报刊后面有个等字吗,可是这个等也不是你想怎么理解就可以怎么理解”。

以上是对于“稿酬”个税常见的几种声音,其中不单单反映了对于稿酬的税法分析,也反映了大家对于税法的分析路径。一种是以俗语来理解税法的错误,一种是过于抠字眼的条文解释。这两种都是税法分析最常见的现状。

那么回答这个问题上,在微信公众号上发表文章获得的收益如何缴纳个税呢?这个问题有没有税局权威的解释呢?对于这个问题还真有个回答,在江苏地方税局以漫画图文的方式,就此问题答复过,后来中国税务报和其他地方税局都转载了此漫画图文。漫画图文最后结论如下:为企业的微信公众号写文章取得的所得如何缴纳个人所得税?非传媒企业员工为本企业微信公众号撰写文章取得的所得,应当按照“工资薪金所得”项目缴纳个人所得税。为其他企业微信公众号撰写文章取得的所得,暂按“稿酬所得”项目缴纳个人所得税。

那么这个问题下我们是否可以认为在网络上写文章获得收益都可以啊按照稿酬所得项目缴纳个税呢?注意以上税局问题是针对什么?提问者问的是“为企业的微信公众号写文章取得的所得如何缴纳个人所得税?”,也就是给企业微信公众号写文章,企业支付给作者的稿费。如果是你在自己的微信公众平台写文章获得打赏这个能够按照稿酬所得缴纳个税吗?

对于这个问题,又有争议了。有人认为也应该按照稿酬所得缴纳个税,其理由是因为你写稿子而获得的打赏嘛,不写稿子哪有打赏。有人认为不应该缴纳个税,因为这个个人与个人之见的赠与,个人之见的赠与税法上是不征税的。对于这个问题在腾讯的《微信公众平台赞赏功能使用协议》中表示,“腾讯仅作为提供信息发布功能的中立平台方,赞赏用户应依法缴纳的各种税费,由赞赏用户自行缴纳”。也就是腾讯也知道这里面的争议,肯定上线这个赞赏肯定也咨询过相关税务部门意见,其中对此肯定也存在意见,出于税务风险的考虑腾讯肯定是把问题抛给公众号使用者。

回到文章一开始提到的问题,作者因稿酬获得收入都是按照稿酬所得?这个区分是企业的微信公众号写文章取得的所得,还是因为写文章而获得打赏获取的所得。问题是否可以了结了?很显然没有,我们知道类似在微信公众号或者头条号等网络上写文章,不存在某个单位直接给支付给你一笔费用的。目前网络上都是谈的流量。什么是流量呢?以微信公众号来说,除了打赏收入外,还有个流量主的模块。通俗说就是微信公众平台开通流量主模块,然后可以相关广告商可以在微信文章里投放广告,然后根据微信文章读者点击广告进而获得收益。那么这部分收入怎么纳税呢?就个税来说是按照稿酬所得?还是按照劳务报酬?

此时你就不能按照通俗理解,因为了这篇文章而获得这部分收益也按照稿酬所得缴纳个税。具体如何规定微信公众号专门有具体规定。我们可以看一下。

微信公众号个税规定

如果你是个人合作伙伴,腾讯公司将为您代征增值税和附加税费,并代扣代缴个人所得税。附:个人账户的收入属个人劳动报酬,依据国家关于税法规定及税局征管要求,计算如下:

个人所得税计算方法-应纳税所得额的计算劳务报酬所得以个人当月取得的同一项目下的多次收入合并为每次收入所得,定额或定率减除规定费用后的余额为应纳税所得额。每次收入不超过4000元的,定额减除费用800元;每次收入在4000元以上的,定率减除20%的费用。即,如下公式应纳税所得额=劳务报酬(少于4000元)-800元应纳税所得额=劳务报酬(超过4000元)×(1-20%)

应纳税额的计算应纳税额=应纳所得税额×适用税率-速算扣除数劳务报酬所得适用超额累进税率,累进税率分别为20%、30%和40%,即:纳税人每次劳务报酬所得的应纳税所得额不超过20000元的部分,适用20%的税率;超过20000元至50000元的部分,适用30%的税率;超过50000元的部分,适用40%的税率。

案例三、B流量主当月收入为3090元,则增值税应纳税额=3090/(1+3%)x 3%=90元附加税费应纳税额=90 x 6%=5.4元个税应纳税所得额=3090-90-5.4-800=2194.6元个税应纳税额=2194.6×20%=438.92元因此腾讯公司代征增值税90元,代征附加税费5.4元,代扣代缴个税438.92元

也就是这部分税法上是按照劳务报酬缴纳个税。是不是只有微信公众号对此种业务这么规定呢?很显然不是,比如头条号也是如此规定。

今日头条个人所得税

周提现与月提现扣税规则相同,以操作提现的自然月为准合并扣税。扣税金额与收益产生的月份无关,只与操作提现的自然月有关。若同一自然月内提现两次或以上,需要累计扣税。

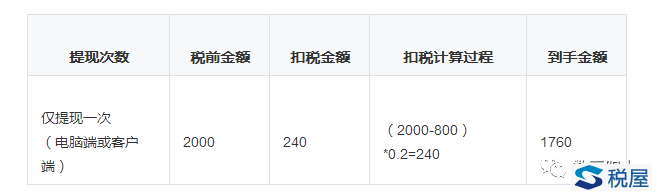

举例说明:若2-4号在电脑端提现1000(税前),同一个自然月内再提1000(税前),则同一自然月共提现2000,总共需要扣税:(2000-800)*0.2=240,到手金额为1760元。

税屋提示——被遮挡部分内容为“1760”

若同一自然月只提现一次,金额为2000(税前),扣税金额为(2000-800)*0.2=240,到手金额为1760元。

具体扣税规则:今日头条的广告收入属劳务报酬,根据《中华人民共和国个人所得税法》,个人得到劳务报酬时需缴纳个税。相关个税的缴纳由头条号代为处理,

注意仔细看过以上个税计算案例的,你会发现微信公众号和今日头条两者个税计算不同。微信公众号按照劳务报酬代扣个税时,需要减掉同时代征的增值税及其附加税,而今日头条则直接按照税前金额,套用劳务报酬个税计算个税。为啥两者不同呢?

有人说:“是不是今日头条对于稿费所得,按照个税税目“稿酬”缴纳个税,所以增值税按照稿酬免税政策处理呢”。我们知道对于个人转让著作权取得的稿酬(稿费)属于增值税的征税范围,但免征增值税。但是我们通过以上分析也知道,今日头条和微信公众号因流量广告产生的收益不需要稿酬所得,而是属于劳务报酬所得缴纳个税。

那么这个问题怎么解释?有人又说了:“自然人取得的这部分劳务报酬缴纳增值税,难道还要去税局代开发票吗?这不是非常麻烦的事情吗”。

我们看下微信公众号平台是如何规定的:

增值税及附加税费计算方法每次劳务收入超过500元(包含本数),腾讯代征3%的增值税,并按照增值税应纳税额代征附加税费,适用综合税率为6%(即,按照一般综合税率12%,实行减半征收)。如因税法或税局征管要求调整,需要更改上述规则的,腾讯公司会另行通知。

增值税应纳税额=劳务报酬(大于等于500元)/(1+3%)x 3%附加税费应纳税额=增值税应纳税额x 6%

注意,对于很多互联网经济下,类似众包服务增值税问题,都是采用平台代征相关税费的规定。

比如阿里众包:

2018年9月起,众包平台在向您支付劳务报酬时,将根据国家相关法律法规代扣代缴相关税费(如有),直接发放扣缴后的净额部分。

劳务报酬发放周期也相应调整:每月5号前发放上个月的报酬,直接发放至您的支付宝账户,无需提现(10月初发放薪资时体现)。具体税种、起征点及缴税比例如下:

一、增值税

劳务收入/1.03*3%

二、城建及教育附加税

1、城建税:增值税*7%

2、教育附加税:增值税*3%

3、地方教育附加税:增值税*2%

三、个人所得税

1、应纳税收入800元以下免征;800-4000元之间扣除800后按20%计税

2、应纳税收入在4000-20000元:

税额=应纳税收入*(1-20%)*20%

3、应纳税收入超过20000元的:

税额=应纳税收入*(1-20%)*适用税率-速算扣除数

20000-50000元的部分,税率30%,速算扣除数2000

超过50000元的部分,税率40%,速算扣除数7000

很多新兴平台公司,类似与众包平台都是采用代征方式,解决了无法取得自然人发票的相关问题,将税法风险化解掉。

阿里和腾讯对于自然人个人统一代征相关税费,对自然人个人劳务报酬增值税而言,不管金额多少都是统一代征增值税。但是这种化解风险的做法,是否就是不存在问题呢?

假设某人取得在腾讯或者阿里取得劳务报酬所得(按月1000元/按次300元),腾讯或阿里按照其计算办法,都是代征了相关增值税的。但是我们知道如果按照增值税相关规定,自然人个人增值税有个起征点的规定,

增值税起征点,按照《中华人民共和国增值税暂行条例实施细则》和《营业税改征增值税试点实施办法》执行。即:按期纳税的,为月销售额5000-20000元(含本数),按次纳税的,为每次(日)销售额300-500元(含本数)。

也就是理论上来说,如果当月低于起征点以下是不需要缴纳增值税的,相关平台也不应该代征相关增值税。我们注意到了腾讯代征增值税是考虑了起征点的问题(每次劳务收入超过500元(包含本数),腾讯代征3%的增值税,并按照增值税应纳税额代征附加税费),而阿里众包似乎没有考虑这个问题。

在寻找为啥今日头条为啥没有代征个税的问题时,我们对比微信公众平台与阿里众包代征税费中,其中腾讯公司对于增值税附加税率,适用综合税率为6%(即,按照一般综合税率12%,实行减半征收)。如因税法或税局征管要求调整,需要更改上述规则的。而阿里众包则是按照税法规定来。

在这个点来解释,是不是今日头条没有代征个税也可能是其所在地的政策规定呢?当然也有人说没有发票,今日头条以什么在所得税前扣除呀?

有人可能根据以上增值税起征点的规定,说:“是不是人家用的起征点的政策规定,没有代征个税呢?”,也有人说:“要用什么起征点呀,直接用国家税务总局公告2019年第4号文件”。

那么我们来看下相关文件:《国家税务总局关于小规模纳税人免征增值税政策有关征管问题的公告》(国家税务总局公告2019年第4号)第一条规定,小规模纳税人发生增值税应税销售行为,合计月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元)的,免征增值税。

其实对于自然人个人能否适用这个政策,还是存在很大的争议的。我们看下官方的解读。

2019年3月15日国家税务总局“解读增值税小规模纳税人月销售额10万元以下免税政策在线访谈”活动中,国家税务总局货物和劳务税司副司长张卫对“如何理解按次纳税和按期纳税?”的问题答复如下:“按次纳税和按期纳税,以是否办理税务登记或者临时税务登记作为划分标准。凡办理了税务登记或临时税务登记的小规模纳税人,月销售额未超过10万元(按季申报的小规模纳税人,为季销售额未超过30万元)的,都可以按规定享受增值税免税政策。未办理税务登记或临时税务登记的小规模纳税人,除特殊规定外,则执行《增值税暂行条例》及其实施细则关于按次纳税的起征点有关规定,每次销售额未达到500元的免征增值税,达到500元的则需要正常征税。对于经常代开发票的自然人,建议主动办理税务登记或临时税务登记,以充分享受小规模纳税人月销售额10万元以下免税政策。”

那么今日头条是否对于与当地主管税局做了内部沟通,然后对于自然人劳务报酬增值税,采用了小规模纳税人的一些政策规定呢?否则这部分自然人这块劳务报酬没有发票,今日头条平台在税前扣除也是个问题。

因为我们知道在与公司平台对接上,其有专门的开具发票的规定。

对公打款税率

机构类账号提现时,平台不收取服务费,且不代扣税,税率因地区而异,具体请咨询当地税务局。

发票相关

申请提现后,需要及时寄出增值税专用发票,平台收到正确的发票之后才会进行打款。

1.发票信息

发票类目:提现发票可以开:信息服务费、广告费、广告发布费的税票。发票类目需开具广告费或广告费的子项,若没有广告类目的开票范围,可开具信息服务费或技术服务费。

发票信息:开票信息可以参考【结算中心】-【结算设置】-【开票信息】。

若不具备一般纳税人资质,无法开具增值税专用发票的公司,可请所在地的税务局代开。如申请代开发票时需要提供合同,请发邮件到「rz@bytedance.com」进行申请,邮件标题【头条号名称+代开发票申请合同】,平台会在1个工作日内进行处理。

有人读下来可能说了,我又不在网上写文章,也没有这块收益。我要了解这个干嘛,你给我啰嗦一大堆干啥?本文只是以“稿酬”为切入点,谈下这个问题下,各平台的不同处理,你很难说哪个处理是错误的,或者哪家处理就一定对。从认为日常所谓的稿酬就是稿酬所得,到根据具体业务分析时劳务报酬所得。所以对于具体经济业务分析,才能把握其本质。否则以通俗理解容易发生错误,比如一谈外卖骑手个税问题,很多人就认为骑手个税按照劳务报酬缴纳个税,其实还是要分析其业务形态,比如是骑手是属于还是“美团众包”还是“美团骑手”。还有在很多平台经济下,类似“众包平台”,如何管控税务风险,如何对发票进行管理,都可以在以上文字中做出一些思考。

重点领域

虚开增值税专用发票罪刑事辩护 骗取出口退税罪刑事辩护 走私逃税犯罪刑事辩护 税务渎职犯罪刑事辩护 隐匿销毁会计账簿犯罪刑事辩护特色服务

虚开普通发票罪刑事辩护 增值税进项留底骗税刑事辩护 虚开增值税专用发票刑事辩护 出口退税骗税犯罪刑事辩护 农产品收购发票虚开犯罪辩护代理范围

税案委托 法律援助 法学专家论证 专家证人出庭 司法鉴定评估关于我们

联系我们 关于我们 税法专家 智律网 屋连网QQ/微信号

1056606199