受控外国企业

1、受控外国企业(CFC)的认定

实践中,有很多国内企业通过在低税率国家(地区)设立受控企业的方式,将大额利润滞留境外,以达到逃避纳税的目的。

但随着信息孤岛的逐步打通和国内税务机关对反避税措施的加强,国税总局逐步重视此问题并着手规范,于2009年出台了《特别纳税调整实施办法(试行)》(国税发[2009]2号),并在后来修订的企业所得税法中确立了法律依据。

《企业所得税法》第四十五条规定:“由居民企业,或者由居民企业和中国居民控制的设立在实际税负明显低于本法第四条第一款规定税率水平的国家(地区)的企业,并非由于合理的经营需要而对利润不作分配或者减少分配的,上述利润中应归属于该居民企业的部分,应当计入该居民企业的当期收入。 ”

结合《特别纳税调整实施办法(试行)》,如果中资企业的境外壳公司同时符合以下条件的,会被认为是“受控外国企业”,其未分配或少分配的利润,在税法上视为已经分配,因此视为其股东(中国境内居民或法人)取得了利息收入,从而该境内居民或法人就有相应的交税义务。

具体公式为:中国居民企业股东当期所得=视同股息分配额×实际持股天数÷受控外国企业纳税年度天数×股东持股比例。

(一)境外壳公司由中国境内的居民或企业单一持有10%以上有表决权股份,且共同持有该外国企业50%以上股份;

(二)境外壳公司的注册地的国家或地区,实际税负低于12.5%,而且该国家或地区并不在国家税务总局所指定的名单之列;

(三)境外壳公司的利润不作分配或减少分配,并非出于合理经营需要。

(四)境外壳公司的年度利润超过500万元人民币。

2、我们现在逐条解释:

(一)境外壳公司由中国境内的居民或企业单一持有10%以上有表决权股份,且共同持有该外国企业50%以上股份;

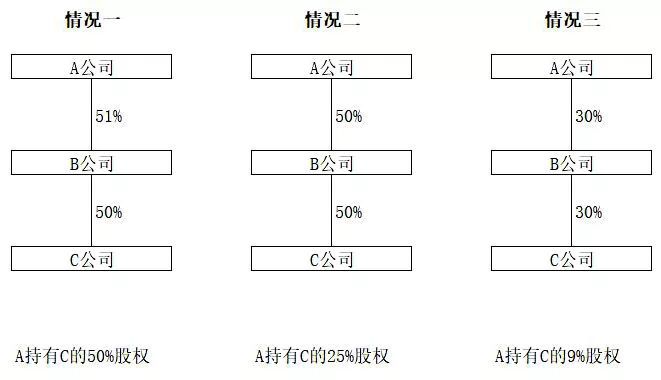

中国居民股东多层间接持有股份的,股东持股比例按各层持股比例相乘计算,中间层持有股份超过50%的,按100%计算。如下图所示:

值得注意的是,此条仅仅是强调了股权控制,而未提及并未明确在资金、经营、购销等其他方面实质控制的具体标准。因此根据此条,境外上市常用的VIE方式以及相关的境外实体,并不会因此认定为“受控外国企业”。

(二)境外壳公司的注册地的国家或地区,实际税负低于12.5%,而且该国家或地区并不在国家税务总局所指定的名单之列;

国税函〔2009〕37号文指定了12个非低税率国家(低税率检验白名单),分别为:美国、英国、法国、德国、日本、意大利、加拿大、澳大利亚、印度、南非、新西兰和挪威。凡是设立在这些国家的外国公司,不作受控外国企业管理。注意,上述名单不包括中国香港,换言之,大陆企业设立的香港壳公司,是有很大可能被税务机关认定为“受控外国企业”的。

另外,名义税负不等于实际税负。即使名义税负在12.5%之上、但实际税负在此之下的,仍会构成本条件。但此“实际税负”的规定实在过于模糊,以致于在实践中往往会成为税企争议的焦点之一。

(三)境外壳公司的利润不作分配或减少分配,并非出于合理经营需要。

“合理经营需要”并没有明确的定义,因此往往是税企之间争议的焦点。从举证责任上讲,企业有义务举证是“出于合理经营需要”。企业可以力争在以下方面努力以证明是出于“合理经营需要”:

1、企业需要资金用于扩展业务、再投资、偿还债务等。例如,可以提供境外银行贷款等文件,以证明需要将这些利润留在境外、暂不分配的合理性;

2、这些所得是积极所得,如正常生产经营所得。消极所得通常是指包括股息、利息、租金、特许权使用费和资本收益;

3、该境外壳公司在当地缴税,实际税负高于12.5%,而不仅仅是壳公司。

(四)境外壳公司的年度利润超过500万元人民币。

作为合理税务规划的手段,企业可以设立多个壳公司,每个的年度利润不超过500万。

境外中资控股企业

企业的情况很复杂,有想把利润留在境外不交税的,税务局就发明了“受控外国企业”来通过汇总纳税的方式让企业交税;也有企业要把利润汇回境内的(如很多国企海外红筹上市时,形成境内孙公司——境外子公司——境内母公司的架构),但境内孙公司向境外子公司股息分红时交10%的税,于是税务局又发明了“境外中资控股企业”,规定:符合条件的境外公司会认定为“境外中资控股企业”,从而属于中国居民企业,而同为中国居民企业的母子公司之间股息分红是免税的(因为子公司用于分红的利润是税后利润),这样就省去了10%的税负问题。

根据《国家税务总局关于境外注册中资控股企业依据实际管理机构标准认定为居民企业有关问题的通知》(国税发[2009]82号)、《关于依据实际管理机构标准实施居民企业认定有关问题的公告》(国家税务总局公告2014年第9号),同时符合下述条件的境外壳公司,符合认定为“境外中资控股企业”的条件,企业可以向所在省税务机关主动申请进行认定:

1、从生产经营看,企业负责实施日常生产经营管理运作的高层管理人员及其高层管理部门履行职责的场所主要位于中国境内;

2、从财务看,企业的财务决策(如借款、放款、融资、财务风险管理等)和人事决策(如任命、解聘和薪酬等)由位于中国境内的机构或人员决定,或需要得到位于中国境内的机构或人员批准;

3、从资产看,企业的主要财产、会计账簿、公司印章、董事会和股东会议纪要档案等位于或存放于中国境内;

4、从人员看,企业1/2(含1/2)以上有投票权的董事或高层管理人员经常居住于中国境内。

温馨提醒

在强监管的背景下,税务合规是企业必须面对的问题。中资企业走出去,首先面临的就是对投资所在国的法律体系、交易规则不了解。不管是一带一路建设,还是绿地投资,还是海外买买买,中资企业交的学费实在是不少。

所以百利来在此建议:企业最好聘请有经验的顾问来安排税务事宜,以便于更好地进行合理税务筹划,百利来也提醒大家道路千万条,合规第一条,无论您是受控外国企业还是境外中资控股企业都需要注意合法合规。

重点领域

虚开增值税专用发票罪刑事辩护 骗取出口退税罪刑事辩护 走私逃税犯罪刑事辩护 税务渎职犯罪刑事辩护 隐匿销毁会计账簿犯罪刑事辩护特色服务

虚开普通发票罪刑事辩护 增值税进项留底骗税刑事辩护 虚开增值税专用发票刑事辩护 出口退税骗税犯罪刑事辩护 农产品收购发票虚开犯罪辩护代理范围

税案委托 法律援助 法学专家论证 专家证人出庭 司法鉴定评估关于我们

联系我们 关于我们 税法专家 智律网 屋连网QQ/微信号

1056606199