可能有的专家在判定虚开的时候,最重要的是:跟着感觉走,然而,感觉这个东西真的可靠吗?

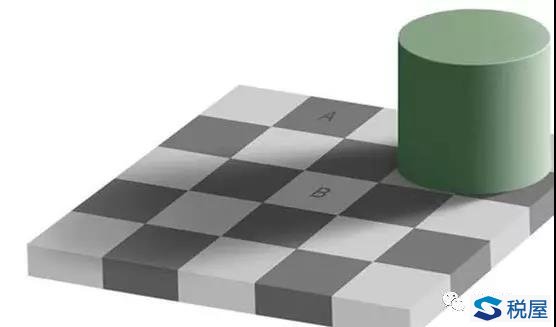

读者朋友看看,上述的格子A和格子B颜色是否相同呢?这个问题欢迎留言,你还觉得感官的东西真的可靠吗?

人眼只能看到380到780纳米之间的电磁波,人耳也只能听到16到20000赫兹之间的声音,对于大千世界来说,这意味着人类又聋又瞎,大自然的很多信息在我们的感知之外。所幸的是,上帝赐予了人类演绎和科学归纳这一对翅膀,演绎保障了知识的可靠性,科学归纳法让人类对世界的认识远远高于一般动物的经验,正是有了这对翅膀,人类走向星辰大海。

一、涉嫌虚开案件的口供极不可靠

在大多数刑事案件中,嫌疑人在自愿表达的情况下,承认了自己实施了犯罪行为,通常意味着该嫌疑人真的干了这事。因为这些一般刑事案件的概念非常清晰,在一般人的可以判断的范围内。

我们的刑事法官对待虚开案件也一样,如果当事人承认了没有真实交易,承认了虚开,就认定虚开并予以定罪量刑,这个做法有待商榷。因为,对于什么是真实交易、什么是虚开,非但纳税人搞不清,甚至有的税务专业人员也未必说得清。

某个案子,当事人在笔录中承认自己没有真实交易,案件被权威性的撤销虚开的认定后,我将该案例拿在某讲座上讲课。面对台下的税务稽查朋友和税务师朋友,我问他们这个案子是不是虚开?他们的回答一致是:这个就是典型的虚开。

然后,我问他们:什么是虚开,什么是真实交易?台下给出的答案五花八门,当然,都被轻易的归谬推翻。然后我说到,既然你们都不知道什么是真实交易,什么是虚开,那么你们如何判定这个案子是虚开的呢?他们给出的答案是,和很多平时已经认定虚开的案件很像,感觉是虚开。

后来,我将该案例给一个当事人看,问他如果他是这个案子的当事人,他会怎么想:他的答案是,这个就是虚开啊,肯定得承认啊,事实这么清楚。当然,问他什么是真实,什么是虚开的时候,他也说不上,他也是跟着感觉走。

我还遇到过,纳税人商量的是开票费,口供供述的是开票费、没有真实交易、虚开,而最终没有认定虚开的(那个非但不是虚开,而且是购销双方存在真实交易并且已经履行完毕)

当然,导致这种情况的最根本原因是概念思维的缺乏。那么,该如何判定虚开呢?

二、判定虚开案件四部曲

(一)第一步:判定双方合同是否成立并生效

如果发票抬头上的购销双方,就发票记载事项存在相应的合同,并且法律意义上,该合同已经成立并生效,则应当判定对应的真实交易发生。

在这一步,应当重点讯问(或询问)以及核实:其开具给对方发票或接受对方发票的时候,是否和对方确定好了将履行对应的合同内容(单独虚伪表意缔结的合同,除了明知对方为虚伪表意外,其权利义务关系也收到法律约束,这个主要是基于商业外观主义下的交易安全保护),包括,履行该合同的必要性、是否为履行该合同作了必要的准备、如果发生违约纠纷该由谁起诉谁、在保护第三人的角度应当以什么公示为准。

当然,实务中也有法院对纳税人基于成立并生效的合同开具对应的发票认定虚开的(这非常荒谬,这里不具体展开),我将案例分享给一些税务机关的朋友的时候,他们说不可能那么荒谬,还说我是弄假案例来扯淡。

如果该合同是否成立并生效难以判断,那怎么办呢?进入第二步。

(二)判断法律形式选择的根基是否存在

如果难以判断判断发票抬头上的购销双方之间,对应合同是否成立并生效,那么这种情况下,应当判断:对应的法律形式是否存在对应的根基?

通俗一点的表达是:为了达成一个交易目的,纳税人所选择的法律形式上是否包含了发票对应部分的选择。

这里有一个非常重要的问题:纳税人有选择法律形式的自由,而纳税人的税务处理(含发票处理)应当根据已经选择的法律形式而不是“xxx认为应当选择的法律形式”(对特殊交易有特别规定的除外)。

我们举例一个:A公司意欲销售给C公司一批货物,但是基于某些原因考虑,A公司先把该批货物评价销售给了自己的子公司B公司,再由B公司销售给C公司。

AB公司之间的该交易,只不过是纳税人选择的法律形式之一,即:为了实现A公司的商业,正常的法律形式选择应当是A公司与C公司直接签约,由A公司直接销售给C公司。然而,在纳税人已经选择了“A公司销售给B公司,B公司销售给C公司”这个法律后,税务处理(含发票开具)必须按照法律形式(另有特别规定的除外。)

在这一步,应当讯问和查清:纳税人的商业目的和非商业目的是什么?有无产品的流转?如果没有流转,原因是什么?是否需要衡量第三人的保护?是否存在虚伪表示?纳税人选择的法律形式是否在形式上有根据?这里强调一点,如果纳税人存在隐藏行为,在外观上不要轻易刺破,而应当在公示的角度来考虑真实交易与否,比如,名为房屋买卖,实为借贷的合同履行,即使发票开具系按照买卖合同来开具的,也不宜定性虚开。商业外观主义不仅仅用来保护相对方,也保护善意第三人。

(三)判断有无特殊规定

有些情况,基于发票管理和税收征管的特殊需要,会规定纳税人必须或可以根据某些不基于真实交易的发票开具,这种情况下纳税人必须或可以适用该规定。

比如,在代理进口的环节,本来缴款书应当是开给名义上的进口人,但是基于特殊的规定,也可以开为双抬头(当然,实务中出现过缴款书开给名义上的进口人而被判虚开的非常荒谬的情况)。

(四)判断有无错误认知而导致错开发票

主要是判断纳税人有无错误的理解了一些开票的规定或错误的将非真实交易当做真实交易而开具发票。如果纳税人由于这种认识错误而开错了发票,我们认为应当认定为虚开而不是虚开。

需要强调的是,错误判定真实交易方向、错误判定真实交易有无、错误理解规定这些情况,不仅仅纳税人会出现,甚至在税务机关也会出现,甚至有些情况下,发票该如何开具笔者也一时难以回答。

我真心希望审理经济犯罪案件的刑庭法官熟悉现代民商制度,熟悉税法的基本原理,熟悉商业外观主义,熟悉增值税,不要根据口供来进行循环论证,单纯的刑法知识有时难以对专业性很强的案子作出正确的判断,尽管熟悉这些知识很耗费时间,但是事关公民的自由等基本权利;我也希望纳税人在回答是不是真实交易之前,问一下对方并且就问答记录在笔录上:到底什么是真实交易?不要自己都不知道什么是真实交易就回答有无真实交易。

我的研究生同学基本上都是医生,我看到他们参加工作还坚持学习思考,会经常问一些同学为什么如此,他们给我的答案是:事关健康和生死,不敢懈怠。

重点领域

虚开增值税专用发票罪刑事辩护 骗取出口退税罪刑事辩护 走私逃税犯罪刑事辩护 税务渎职犯罪刑事辩护 隐匿销毁会计账簿犯罪刑事辩护特色服务

虚开普通发票罪刑事辩护 增值税进项留底骗税刑事辩护 虚开增值税专用发票刑事辩护 出口退税骗税犯罪刑事辩护 农产品收购发票虚开犯罪辩护代理范围

税案委托 法律援助 法学专家论证 专家证人出庭 司法鉴定评估关于我们

联系我们 关于我们 税法专家 智律网 屋连网QQ/微信号

1056606199