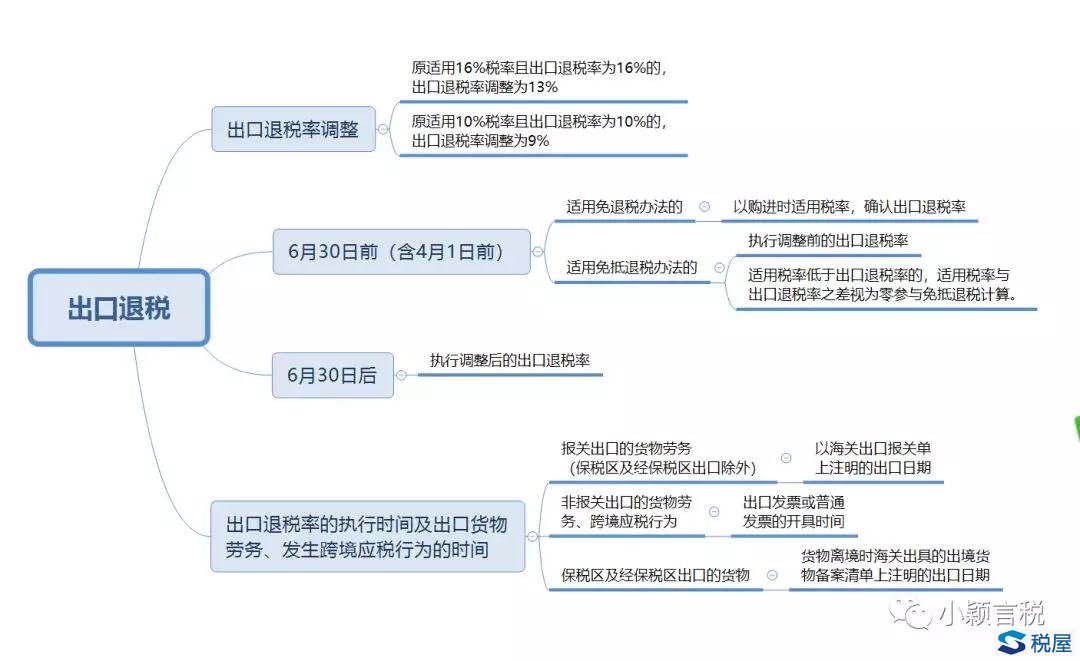

一、思维导图

二、政策原文

根据《关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号)规定:

原适用16%税率且出口退税率为16%的出口货物劳务,出口退税率调整为13%;原适用10%税率且出口退税率为10%的出口货物、跨境应税行为,出口退税率调整为9%。

2019年6月30日前(含2019年4月1日前),纳税人出口前款所涉货物劳务、发生前款所涉跨境应税行为,适用增值税免退税办法的,购进时已按调整前税率征收增值税的,执行调整前的出口退税率,购进时已按调整后税率征收增值税的,执行调整后的出口退税率;适用增值税免抵退税办法的,执行调整前的出口退税率,在计算免抵退税时,适用税率低于出口退税率的,适用税率与出口退税率之差视为零参与免抵退税计算。

出口退税率的执行时间及出口货物劳务、发生跨境应税行为的时间,按照以下规定执行:报关出口的货物劳务(保税区及经保税区出口除外),以海关出口报关单上注明的出口日期为准;非报关出口的货物劳务、跨境应税行为,以出口发票或普通发票的开具时间为准;保税区及经保税区出口的货物,以货物离境时海关出具的出境货物备案清单上注明的出口日期为准。

2019年6月30日前,按调整前税率征收增值税的,执行调整前的退税率;按调整后税率征收增值税的,执行调整后的退税率。"

三、总局解读(含学习笔记)

(一)出口退税率调整的内容

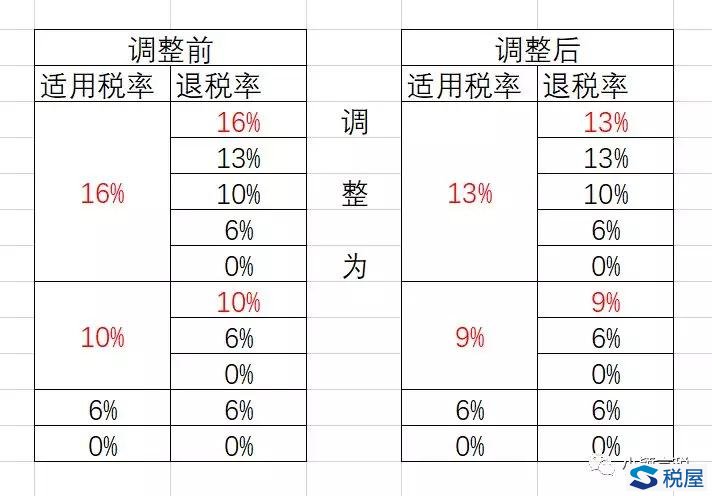

我国针对出口货物劳务、发生跨境应税行为(以下称出口货物服务)设定的退税率有两种:一种是退税率与适用税率一致的;另一种是退税率小于适用税率的。

上图红字部分为退税率与适用税率一致

此次深化增值税改革中同步调整出口退税率,仅涉及征退税率一致的出口货物服务。对于原退税率小于适用税率的,此次不作调整出口退税率。

根据今年的深化增值税改革方案,自4月1日起(指货物服务的出口时间,并非国内采购取得专用发票的开具时间),增值税税率16%的下调为13%、10%的下调为9%。配合增值税税率调整,自今年4月1日起,原征税率和退税率均为16%的出口货物服务,退税率调整为13%;原征税率和退税率均为10%的出口货物服务,退税率调整为9%。

根据今年的深化增值税改革方案,自4月1日起,增值税税率16%的下调为13%、10%的下调为9%。配合增值税税率调整,自今年4月1日起,原征税率和退税率均为16%的出口货物服务,退税率调整为13%;原征税率和退税率均为10%的出口货物服务,退税率调整为9%。这里所说的“4月1日”指的是货物服务的出口时间,并非出口企业在国内采购货物取得的增值税专用发票的开具时间。

(二)过渡政策

在此次出口退税率下调中,为保障企业的合法权益,针对此次调整出口退税率的出口货物服务,退税率调整前,出口企业已经按原16%(10%)税率购进的货物服务,设置了3个月的过渡政策。

过渡政策区分不同的退税方式而不同:

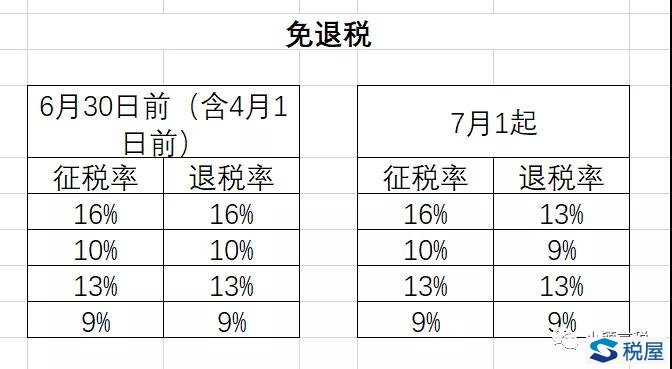

1、2019年6月30日前(含4月1日前)出口适用增值税免退税办法的货物服务(原征退税率均为16%或10%的),购进时已按调整前的16%(10%)税率征收增值税的,继续按照16%(10%)的退税率退税;购进时按调整后的13%(9%)税率征收增值税的,执行13%(9%)的退税率。

自2019年7月1日起,出口上述货物服务,购进时已按16%、13%税率征收增值税的,执行13%的退税率;购进时已按10%、9%税率征收增值税的,执行9%的退税率。

2、2019年6月30日前(含4月1日前)出口适用增值税免抵退税办法的货物服务(原征退税率均为16%或10%的),继续执行16%(10%)的退税率。自2019年7月1日起,出口上述货物服务,执行调整后的13%(9%)的退税率。

说明:按照这个过渡政策,在过渡期内,生产企业可能出现购入13%(9%)税率的货物,出口时适用16%(10%)的退税率,按照有关计算公式计算免抵退税额时,适用税率减去退税率的差为负数的,要视为零来参与计算免抵退税额。

学习笔记:

例:某生产型出口企业适用增值税免抵退税办法,征税率13%,出口退税率为16%,2019年4月单证、信息齐全的出口货物销售额120万元,内销货物不含税销售额为80万元,国内购进一批原材料,增值税专用发票上注明的价款为100万元,增值税额为13万元,无期初留税额。

解析:

本期免抵退税额=120×16%=19.2(万元)

本期免抵退税不得免征和抵扣税额=120×(13%-16%)=-3.6万元,适用税率减去退税率的差为负数的,要视为零来参与计算免抵退税额。

本期应纳增值税额=80×13%-(13-0)=10.4-13=-2.6万元

留抵税额为2.6万元

当期应退税额2.6万元,免抵税额19.2-2.6=16.6万元。

这里要单独说明一下的是,39号公告第三条第二款在表述过渡期政策时,在“2019年6月30日前”之后有个“(含4月1日前)”。

按照这一规定:

如果一家外贸企业4月1日前报关出口了一批适用税率16%(10%)的货物,4月1日之后取得13%(9%)的增值税专用发票,应按照13%(9%)的退税率办理退税,取得16%(10%)的增值税专用发票,应执行16%(10%)的退税率。

如果一家生产企业4月1日前报关出口了一批适用税率16%(10%)的货物,应执行16%(10%)的退税率。

(三)退税率执行时间和出口时间的确定

出口退税率的执行时间应按照下列原则确认:一是报关出口(不含保税区出口)的,以海关出口报关单上注明的出口日期为准;二是保税区及经保税区出口的,以离境时海关出具的出境货物备案清单上注明的出口日期为准;三是非报关出口的,以出口发票或普通发票的开具时间为准。

货物服务的出口时间,也按照上述原则确定。

(四)案例

【案例1】外贸企业A于2019年3月15日购进一批货物,取得国内供货企业为其开具的税率为16%的增值税专用发票;4月15日,又购进一批货物,取得国内供货企业为其开具的税率为13%的增值税专用发票;4月30日,A将上述两批货物出口,出口货物报关单上注明的出口日期为4月30日。对于这种情况,应如何确定两批出口货物退税率?

【答1】3月15日购进的出口货物,已按调整前16%的税率征收增值税,应执行调整前16%的退税率。

4月15日购进的出口货物,按照调整后13%的税率征收增值税,应执行调整后13%的退税率。

【案例2】生产企业A于2019年3月15日购进一批原材料,取得国内供货企业为其开具的税率为16%的增值税专用发票;4月15日,又购进一批原材料,取得国内供货企业为其开具的税率为13%的增值税专用发票;上述两批原材料均用于生产某种出口货物。4月30日,A将该货物出口,出口货物报关单上注明的出口日期为4月30日。对于这种情况,应如何确定出口货物退税率?

【答2】应统一按照调整前16%的退税率计算退税额。

四、总局问答

1、适用增值税免退税办法的出口企业,在2019年6月30日前出口涉及退税率调整的货物劳务,以及发生涉及退税率调整的跨境应税行为,出口退税率如何适用?

答:适用增值税免退税办法的出口企业,在2019年6月30日前(含2019年4月1日前)出口涉及退税率调整的货物劳务,以及发生涉及退税率调整的跨境应税行为,购进时已按调整前税率征收增值税的,执行调整前的出口退税率;购进时已按调整后税率征收增值税的,执行调整后的出口退税率。

2、适用增值税免抵退税办法的出口企业,在2019年6月30日前出口涉及退税率调整的货物劳务,以及发生涉及退税率调整的跨境应税行为,适用什么出口退税率?

答:适用增值税免抵退税办法的出口企业,在2019年6月30日前出口涉及退税率调整的货物劳务,以及发生涉及退税率调整的跨境应税行为,执行调整前的出口退税率。

3、某外贸企业在2019年4月1日前购进一批原征16%退16%的货物,但在2019年6月30日后才报关出口,适用什么出口退税率?

答:2019年6月30日后,统一执行调整后的出口退税率,因此,该批出口货物适用13%的退税率。

4、外贸企业在4月1日前将涉及退税率调整的货物报关出口,4月1日后取得按调整后税率开具的购进货物增值税专用发票,适用什么出口退税率?

答:外贸企业在4月1日前报关出口的货物,4月1日后取得按调整后开具的购进货物增值税专用发票,在办理退税时,适用调整后的退税率。

5、某外贸企业于2019年3月15日购进一批货物(原征退税率均为16%),取得税率16%的增值税专用发票。4月15日,又购进一批货物,取得税率为13%的增值税专用发票。7月15日,该企业将上述货物出口,出口货物报关单上注明的出口日期为7月15日。该批出口货物适用什么退税率?

答:根据39号公告规定,自2019年4月1日起,原适用16%税率且出口退税率为16%的出口货物,出口退税率调整为13%。2019年6月30日前(含2019年4月1日前),纳税人出口上述货物,适用增值税免退税办法的,购进时已按调整前税率征收增值税的,执行调整前的出口退税率,购进时已按调整后税率征收增值税的,执行调整后的出口退税率。按照上述规定,因该批货物出口日期在6月30日之后,过渡期已经结束,应统一适用13%的退税率。

6、此次深化增值税改革,出口退税率做了哪些调整?

答:16%、10%两档增值税税率下调后,出口退税率也做了相应调整,即原适用16%税率且出口退税率为16%的出口货物劳务,出口退税率调整为13%;原适用10%税率且出口退税率为10%的出口货物、跨境应税行为,出口退税率调整为9%。除上述调整外,其他退税率保持不变。

7、调整后的出口退税率什么时间开始执行?是否设置了过渡期?

答:出口退税率调整自2019年4月1日起执行。为给出口企业消化前期购进的货物、原材料等库存留出时间,此次出口退税率调整设置了3个月的过渡期,即2019年6月30日前,企业出口货物劳务、发生跨境应税行为,可根据具体的情形适用相应的过渡期规定,过渡期后再统一按调整后的退税率执行。

8、某货物原增值税适用税率为16%、出口退税率为13%,4月1日后退税率会调整吗?

答:本次改革,除“原适用16%税率且出口退税率为16%的出口货物劳务”及“原适用10%税率且出口退税率为10%的出口货物、跨境应税行为”外,其他货物劳务、跨境应税行为的出口退税率保持不变。因此,原“增值税适用税率为16%、出口退税率为13%”的货物,改革后适用税率降至13%,出口退税率仍保持13%不变。

9、此次出口退税率调整后,退税率有几个档次?

答:本次出口退税率调整后,退税率档次由改革前的16%、13%、10%、6%、0%调整为13%、10%、9%、6%、0%,仍保持五档。

10、过渡期内适用增值税免抵退税办法的企业出口货物劳务、发生跨境应税行为,怎么解决在计算免抵退时出现的适用税率小于出口退税率的问题?

答:过渡期内适用免抵退税办法的企业出口货物劳务、发生跨境应税行为,在计算免抵退税时,适用税率低于出口退税率的,适用税率与出口退税率之差视为零参与免抵退税计算。

11、调整出口退税率的执行时间按什么确定?

答:调整出口退税率的执行时间及出口货物劳务、发生跨境应税行为的时间按以下规定执行:报关出口的货物劳务(保税区及经保税区出口除外),以海关出口报关单上注明的出口日期为准;非报关出口的货物劳务、跨境应税行为,以出口发票或普通发票的开具时间为准;保税区及经保税区出口的货物,以货物离境时海关出具的出境货物备案清单上注明的出口日期为准。

重点领域

虚开增值税专用发票罪刑事辩护 骗取出口退税罪刑事辩护 走私逃税犯罪刑事辩护 税务渎职犯罪刑事辩护 隐匿销毁会计账簿犯罪刑事辩护特色服务

虚开普通发票罪刑事辩护 增值税进项留底骗税刑事辩护 虚开增值税专用发票刑事辩护 出口退税骗税犯罪刑事辩护 农产品收购发票虚开犯罪辩护代理范围

税案委托 法律援助 法学专家论证 专家证人出庭 司法鉴定评估关于我们

联系我们 关于我们 税法专家 智律网 屋连网QQ/微信号

1056606199